Mercado do boi gordo em 2023: um ano para deixarmos para trás

Uma análise abrangente sobre os impactos do ciclo de preços e as oportunidades emergentes para os pecuaristas no Brasil e as tendências para o próximo ano.

Uma análise abrangente sobre os impactos do ciclo de preços e as oportunidades emergentes para os pecuaristas no Brasil e as tendências para o próximo ano.

Em função do ciclo pecuário de preços e da expectativa de aumento no descarte de fêmeas, esperava-se um ano pressionado negativamente, em termos de preços. O que o mercado não esperava era estar diante do pior ano da história recente na pecuária brasileira.

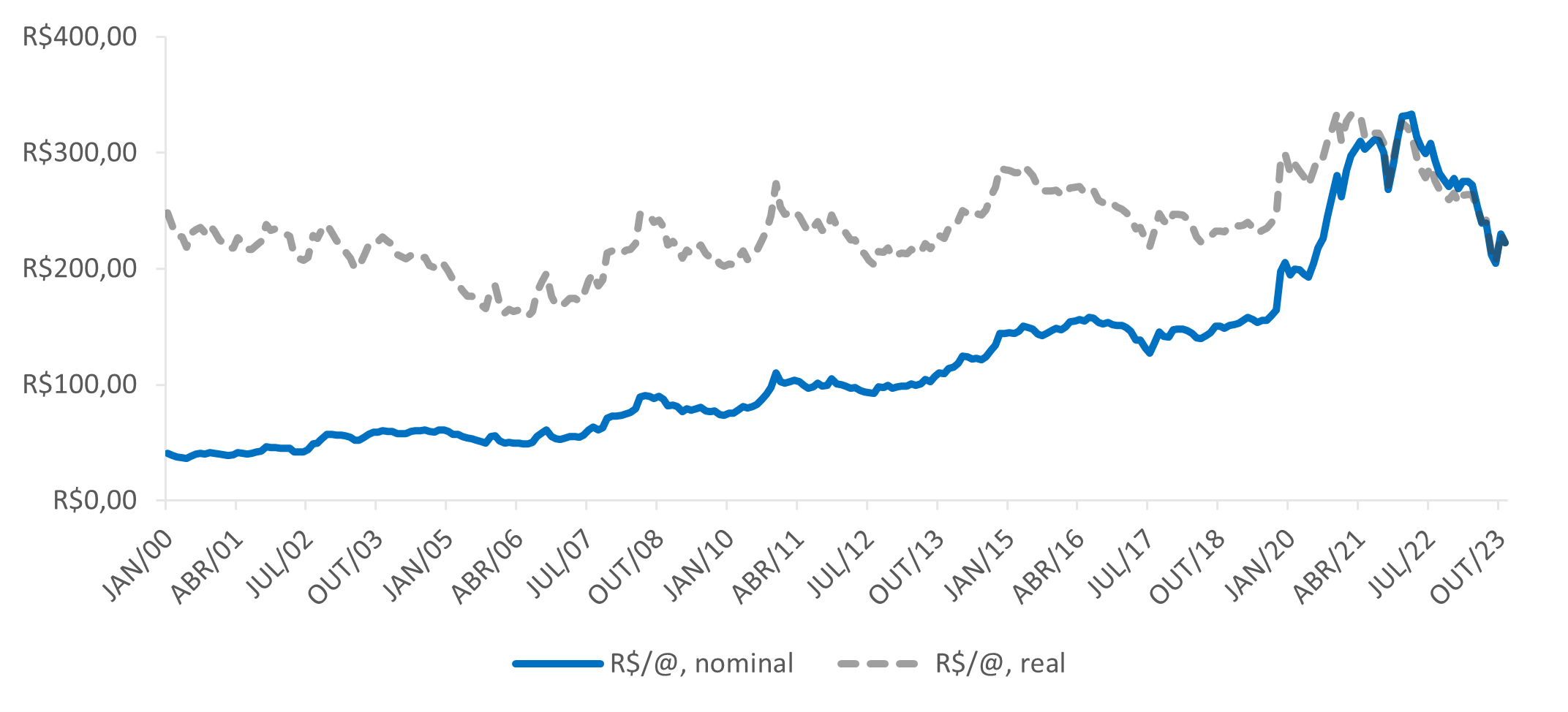

Em novembro/23, o preço médio da arroba do boi gordo recuou 17,9% em relação a novembro/22 (figura 1). Em São Paulo, no ápice da depressão de preços, a cotação da arroba chegou a R$200,00.

Figura 1

Cotação da arroba do boi gordo (R$), São Paulo, preços nominais e reais

Fonte: Scot Consultoria

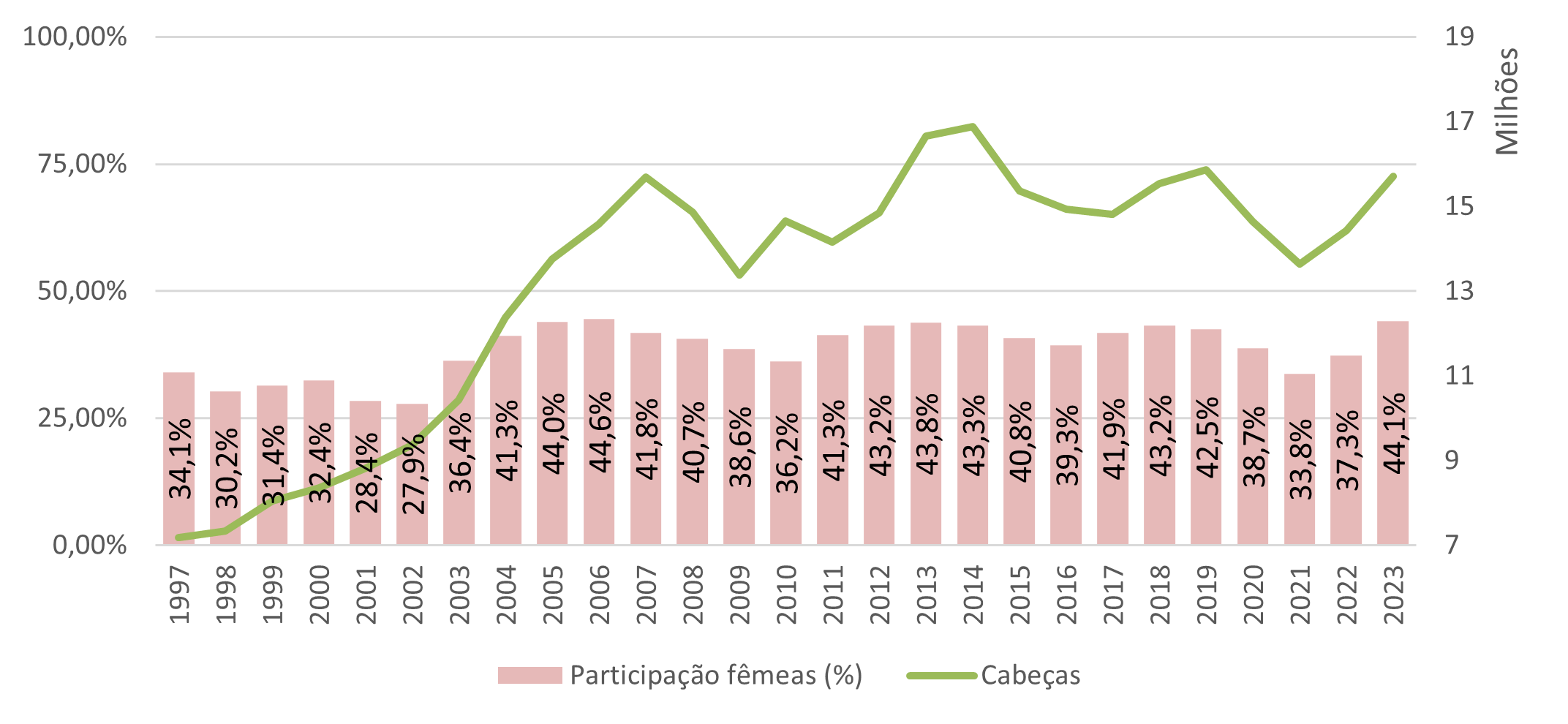

Com a forte retenção de matrizes em 2021, a safra de bezerros foi farta, os preços da categoria caíram, houve desestímulo à cria e mais fêmeas foram abatidas no país. Até junho, os abates registraram 15,7 milhões de cabeças (+8,0% em relação ao mesmo período em 2022), com a participação de 44,1% de fêmeas – o ano com a maior participação de nossa história.

Figura 2

Abate de bovinos no Brasil no primeiro semestre, em milhões de cabeças (eixo da direita) e participação de fêmeas no abate (eixo da esquerda)

Fonte: IBGE / Elaborado por Scot Consultoria

Os dados até setembro/23 apontam que o ritmo acelerado de abates seguiu, com agosto registrando o maior patamar para um mês na história da pecuária brasileira.

Em 20 de fevereiro de 2023, um caso atípico de “mal da vaca louca” (encefalopatia espongiforme bovina – EEB) foi confirmado no Pará. Como parte do acordo bilateral entre Brasil e China, a exportação brasileira de carne bovina ao país foi suspensa e ficou por quase um mês.

O pecuarista com boa capacidade de suporte das pastagens segurou a boiada e, após a reabertura à exportação, a oferta se concentrou e o capim começou a perder vigor. O resultado? Aumento da pressão de baixa.

Mas o consumidor seguiu fraco, enquanto o nosso principal comprador externo voltou às compras pagando menos. Os preços no mercado do boi caíram com força a partir da virada de semestre.

Com maior oferta de carne pela maior produção – maior abate – e queda na exportação, houve aumento na disponibilidade interna de carne bovina, estimulando a indústria a pagar menos pela matéria-prima, uma vez que o escoamento seguia frouxo no mercado local.

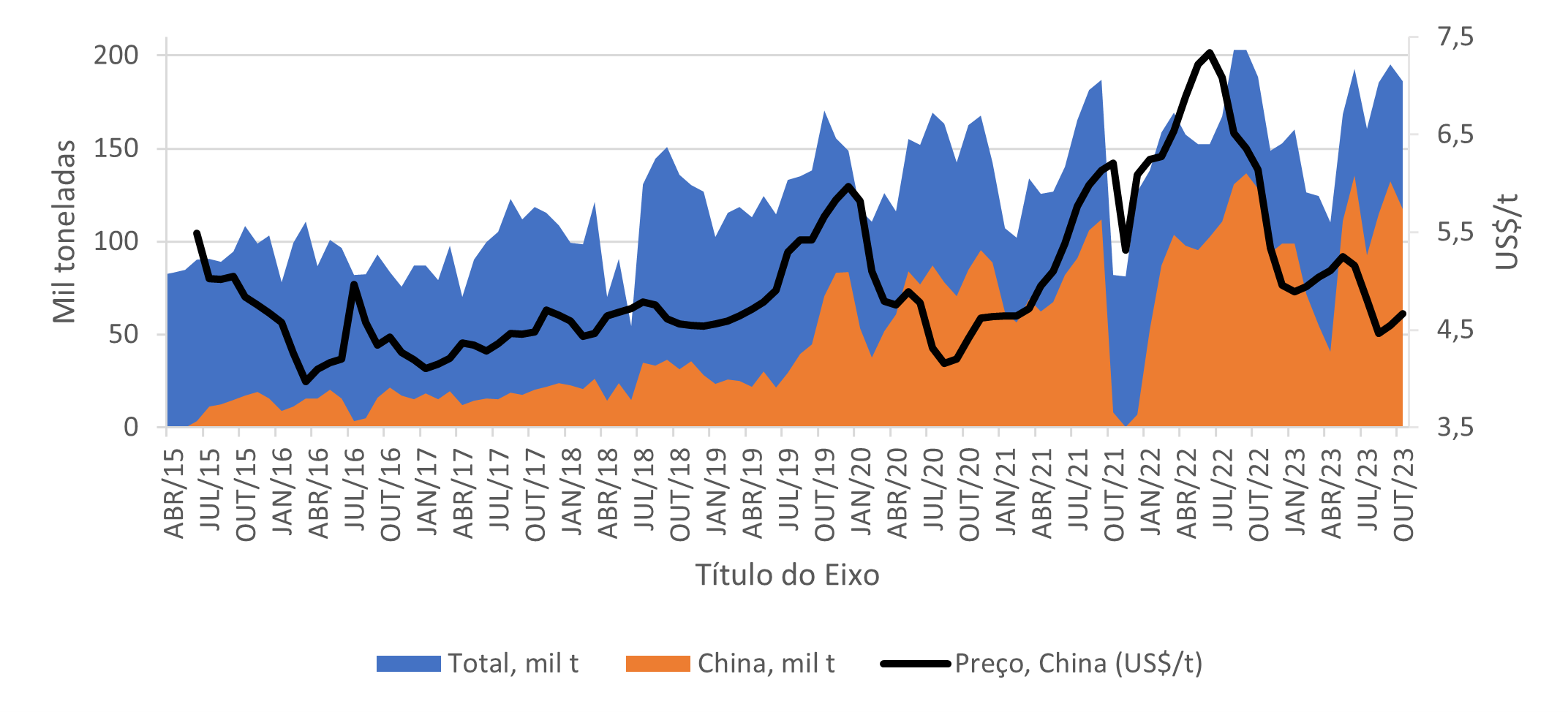

Do lado da exportação, após um 2022 recorde, os volumes caíram em 2023. Mesmo com a queda, os volumes foram relativamente bons – 1,6 milhão de toneladas, retração de 4,7%, até outubro. O grande percalço foram os preços pagos pela carne bovina exportada, que, puxados principalmente pela China pagando menos, caíram 21,5%.

Figura 3

Exportação de carne bovina in natura, mês a mês, em mil toneladas (em azul), exportação à China (em laranja) e o preço pago pela China pela tonelada de carne bovina exportada (linha preta), desde 2015

Fonte: Secex / Elaborado por Scot Consultoria

O mercado do boi gordo é cíclico e plurianual. Apesar da pressão de baixa, não quer dizer que não tenha sido um ano de oportunidades, apesar dos desafios.

O maior gargalo da pecuária de corte é a cria. Por quê?

Há uma questão biológica inerente às matrizes: a capacidade de produção de um bezerro por ano – salvo raros casos. E, além disso, os indicadores zootécnicos (intervalo entre partos, taxa de prenhez, taxa de desmame etc.) da cria no Brasil são majoritariamente baixos.

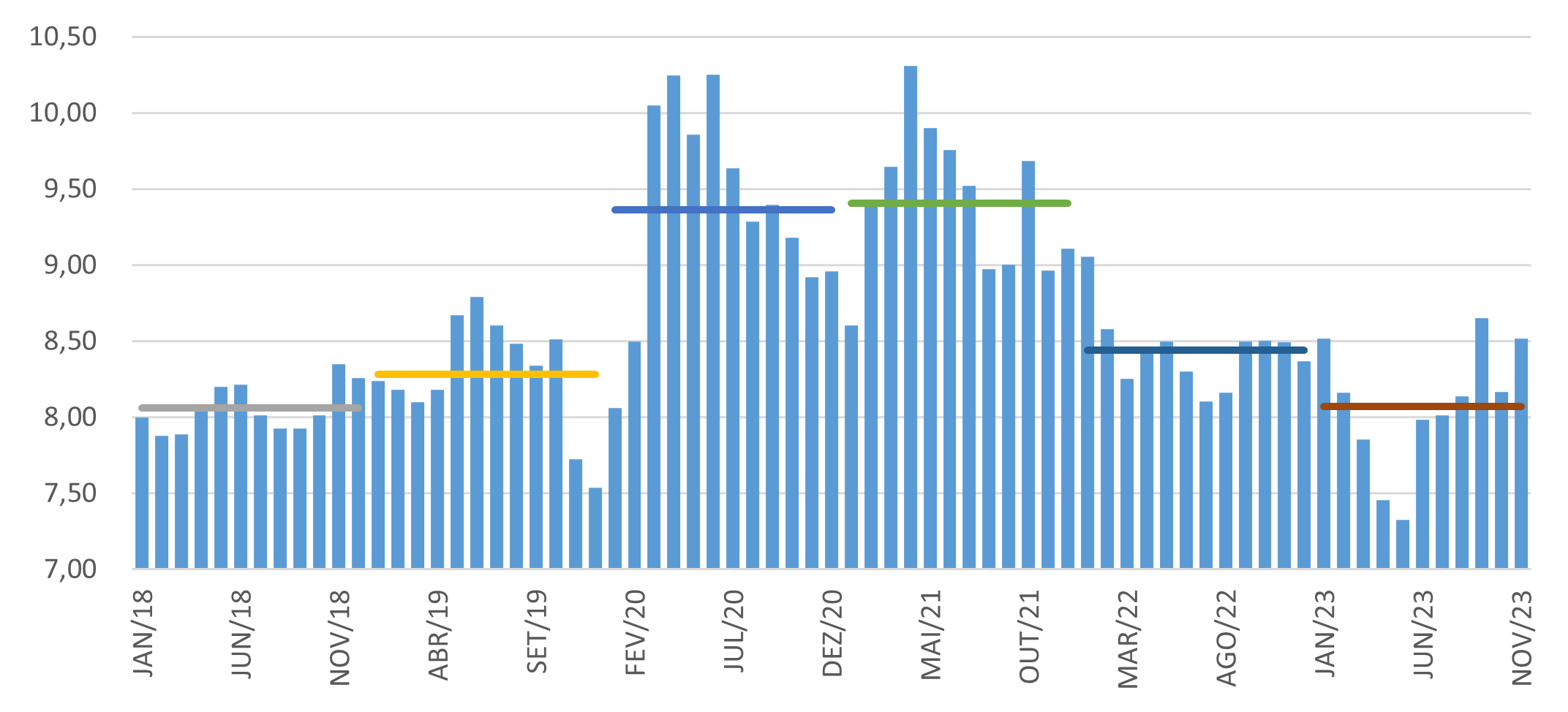

E, em 2023, assistimos uma grande oferta de bovinos jovens – bezerros –, fruto da retenção de fêmeas em 2021, pavimentando uma das melhores relações de troca (arrobas de boi gordo por bovinos de reposição) desde 2020.

Figura 4

Relação de troca: arrobas de boi gordo por bezerro de desmama e a média dentro de cada ano

Fonte: Scot Consultoria

Olhar o passado é uma boa estratégia para planejar o futuro. A pecuária de corte mostra que a reposição do estoque de arrobas (por meio da compra de animais mais leves) com preços menores promove maiores chances da venda de boi gordo com ágio no futuro.

O histórico mostra que quem comprou bezerros de desmama há dois anos e está vendendo hoje como boi gordo está sentindo no bolso um dos maiores deságios entre a arroba de aquisição e a arroba de venda.

Por outro lado, quem comprou bezerros na última fase de baixa (entre 2016 e 2018) viu o ágio da arroba do boi gordo em relação à aquisição da desmama crescer.

Esse histórico traz um ponto importante e favorável ao produtor em 2023: uma vez que a reposição é, na maior parte dos casos, um dos principais custos de produção e é na baixa que se permite aumentar o estoque de arrobas a um custo menor, estivemos diante de uma grande oportunidade.

Segundo o Ministério da Agricultura, Pecuária e Abastecimento (MAPA), o Brasil abriu 51 mercados para o agronegócio em 2023, até outubro.

Para a pecuária de corte, o ano foi também marcado pela abertura de novos mercados e mais plantas habilitadas à China.

Em janeiro (18/1), a Indonésia abriu fronteiras à carne bovina brasileira. Onze plantas frigoríficas localizadas em São Paulo, Minas Gerais, Mato Grosso, Rondônia, Pará e Paraná foram habilitadas a exportarem ao país, somando-se a outras oito já habilitadas e totalizando dezenove plantas aptas a realizarem a exportação ao país asiático.

Inicialmente, o Brasil comporia uma cota anual de 20 mil toneladas importadas pela Indonésia, que, ao longo do ano, passou para 100 mil toneladas.

Em março, a carne bovina produzida no Brasil passou a ser comercializada para o México, com a habilitação de 34 plantas frigoríficas. Foi o fim de uma longa negociação, que levou mais de 12 anos.

A carne bovina in natura proveniente de Santa Catarina, que conta com o reconhecimento da Organização Mundial de Saúde Animal (OMSA) de zona livre de febre aftosa e a carne maturada e desossada de outros 14 estados brasileiros passaram a ser exportadas ao país da América do Norte.

Além disso, ainda em março (23/3), cessou o autoembargo da exportação brasileira à China, após o caso atípico de EEB no Pará. Junto à notícia, veio a reabilitação do frigorífico Redentor, em Guarantã do Norte/MT, e a habilitação de novos frigoríficos (Frigon em Jaru/RO, JBS em Vilhena/RO, Rio Doce em Colatina/ES e Astra em Cruzeiro do Oeste/PR).

No segundo semestre, mais precisamente em agosto, foi a vez da República Dominicana, segunda maior economia da América Central, abrir seu mercado às carnes bovina – e suína – do Brasil.

Além dos mercados supracitados, o governo tem trabalhado com comitivas e diálogo para outros importantes países, como Japão e Coreia do Sul (grandes importadores globais de carne bovina), para a abertura destes mercados nos próximos anos. A principal exigência e compromisso de nosso país? O reconhecimento, junto à OMSA, como zona livre de febre aftosa sem vacinação.

Para tanto, o Brasil tem um plano estratégico para se tornar livre de febre aftosa sem vacinação (PNEFA), com reconhecimento internacional pela Organização Mundial de Saúde Animal (OMSA), até 2026.

Em São Paulo, por exemplo, a última campanha para vacinação ocorrerá em 2023, com o prazo para imunização do rebanho encerrando-se em 30 de novembro.

Em maio de 2021, o Brasil obteve o reconhecimento internacional de novas zonas livres de febre aftosa sem vacinação em seis estados (Paraná, Rio Grande do Sul, Acre, Rondônia e parte do Amazonas e de Mato Grosso).

A retirada da obrigatoriedade da vacinação tem ocorrido em blocos. No total, são cinco. Em 2023, nos estados que contemplam o Bloco IV (Espírito Santo, Goiás, Minas Gerais, Mato Grosso, Mato Grosso do Sul e Tocantins), ficaram proibidos o armazenamento, a comercialização e o uso de vacinas contra a febre aftosa.

Japão (7,3%) e Coreia do Sul (6,0%) são o terceiro e quarto maiores importadores de carne bovina do mundo. Ou seja, são mercados importantes em termos de consumo.

Há alguns meses, o ministro da Agricultura citou a expectativa de abertura do mercado japonês para a carne brasileira, possivelmente ainda em 2023. Se não ocorrer, quem sabe em 2024?

A retirada da vacinação colabora com a expectativa, mas, além do aspecto sanitário, o grande ponto para essa abertura, se for confirmada, deverá ser o econômico, e abaixo, alguns fatores que devem favorecer nosso país.

De acordo com o Fundo Monetário Internacional (FMI), ambos deverão seguir com uma inflação acima de 2,5% em 2024 (FMI, em outubro/23) – cenário mais ameno que nos últimos anos (2020/22), mas ainda elevado para países que, entre 2019 e 2020, tinham inflação abaixo de 1,0%.

Austrália e Estados Unidos são seus principais fornecedores de carne bovina. Para 2024, de acordo com o Departamento de Agricultura dos Estados Unidos (USDA), a Austrália deverá aumentar seus embarques (4,6%) e os Estados Unidos, em função do ciclo pecuário local, recuar (4,6%).

Além disso, o rebanho dos EUA deve começar em 2024 no menor patamar da série, que começa em 1960. Já a Austrália, apesar da fase de preços competitivos, está sentindo os efeitos do El Niño, que atrasa as chuvas no país e pode influenciar a oferta.

Ou seja, nos EUA, a situação de fornecimento – e preços da carne local – não é boa e, no caso da Austrália, há o risco dos efeitos do El Niño e a competição de compras da China, que não existia com o peso atual, até alguns anos atrás.

Do lado da oferta, assistimos entre setembro e outubro a diminuição de boiadas terminadas e uma redução nas escalas de abate nas praças pecuárias Brasil afora, com o mercado do boi gordo, aparentemente, tendo encontrado seu “ponto de equilíbrio”.

Apesar da morosidade em termos de preços nos últimos meses, esperamos que entre novembro/dezembro ocorra uma “lacuna” maior de oferta, ou seja, do lado da disponibilidade, a perspectiva é de preços firmes.

Mas por que esperamos esta lacuna? Entre julho e agosto, acompanhamos forte pressão de baixa na cotação do boi gordo, tanto no mercado físico, quanto no mercado futuro.

Mas o que tem a ver o mercado futuro com essa oferta? A boiada confinada entre agosto e setembro – considerando 100 dias de cocho – estará pronta para abate entre novembro e dezembro.

Com o desestímulo nos preços no mercado físico e no futuro, o recriador/invernista se viu desestimulado a tomar o risco e, com os preços à época menores que os custos da arroba engordada no confinamento, reduziram o ímpeto.

Para o confinador que assistiu os menores custos no ano e optou por fechar boiadas, mesmo com um quadro insosso para os preços em agosto, o preço atual pode não ser o dos sonhos, mas, pode sim, promover uma margem interessante em um ano tão desafiador.

Além da oferta, boas perspectivas pairam do lado da demanda por boiadas e por carne bovina.

O Índice de Intenção de Consumo das Famílias (ICF), medido pela Confederação Nacional do Comércio (CNC), alcançou seu melhor nível pós-pandemia em agosto/23. O índice, historicamente, tem melhor desempenho que os meses anteriores.

Além disso, o desemprego no trimestre encerrado em setembro (jun-jul-ago) é o menor desde fevereiro de 2015.

Do lado da exportação, o ritmo de compras é crescente desde a virada de semestre, consolidando a expectativa de boa demanda. O preço, com destaque à China, nosso principal cliente, porém, segue sendo o grande entrave à indústria exportadora.

No mercado externo, o USDA divulgou em outubro um relatório sobre o mercado global de carne bovina, trazendo algumas perspectivas que consideramos positivas para o mercado brasileiro em 2024.

Para o Brasil, os embarques em 2023 deverão registrar uma queda de 5,1%, com crescimento de 3,6% em 2024, na comparação anual. Como estamos praticamente no fim de novembro, a estimativa para este ano é mais uma constatação do que uma projeção e está em linha com os dados de que temos até o momento. Cabe lembrar que este recuo será frente ao maior volume já embarcado, em 2022 – ou seja, de todo modo, não é um ano ruim em termos de volumes.

Para 2024, a expectativa é de acréscimo para 2,85 milhões de toneladas de equivalente carcaça (tec.) embarcadas, apenas 1,7% abaixo do volume observado em 2022 – o maior em nossa história.

No mesmo relatório, as projeções apontam para importações chinesas de carne bovina recuando 2,8% em 2024, após aumento, também de 2,8% em 2023.

Com isso, a projeção para o próximo ano é de continuidade do patamar observado nos últimos anos. Esses números referem-se a todos os fornecedores. Ou seja, o mercado local deve seguir demandando bons volumes – bom para o Brasil.

No mercado do boi gordo, atenção, no primeiro trimestre, ao El Niño e aos efeitos do menor vigor das pastagens, que poderá antecipar o descarte de matrizes ou atrasar a oferta de boiadas gordas.

Em 2024, acreditamos que a oferta de fêmeas ainda seguirá marcando o mercado, mas em menor ímpeto que o assistido em 2023, o que, em nossa visão, colabora para um quadro de preços menos tensionado como foi no último ano.

Buscando auxiliar o planejamento estratégico porteira adentro e apontar perspectivas para a macroeconomia e agronegócio para 2024, a Scot Consultoria, com oferecimento da Corteva Agriscience, promoveu o Encontro de Analistas 2023, que aconteceu no dia 17 de novembro.

Os participantes puderam participar do evento de forma presencial ou digital e acompanharam grandes nomes do mercado reunidos. O evento contou com dois blocos de debates. Abaixo, descrevemos um pouco do que foi comentado em cada um deles.

O bloco de macroeconomia foi mediado por Ivan Wedekin, da Wedekin Consultores.

Os debatedores foram: José Angelo Mazzillo Júnior (Assessor Especial do Ministro da Agricultura e Pecuária), Marcos Jank (Insper), Pedro Parente (eB Capital) e Sérgio De Zen (Minerva Foods).

A economia mundial está, como sempre, dando sustos e com riscos geopolíticos que derivam de três fatores: disputa comercial entre EUA x China; guerra entre Rússia x Ucrânia e guerra entre Israel x Hamas.

A guerra Israel x Hamas preocupa, pois a região é consumidora de alimentos brasileiros, sendo um mercado importante para o desempenho da exportação. Se a guerra se estender e desestabilizar a região, certamente o Brasil sofrerá consequências. O poder de dissuasão exercido pelas forças armadas dos Estados Unidos foi e está sendo bem executado, desestimulando a interferência de demais países.

Com relação aos ruídos entre EUA e China, assistimos a um avanço nos últimos dias, com o encontro entre o presidente chinês e o norte-americano, que deverá amenizar o tom de disputa entre essas nações. Para o agronegócio brasileiro, porém, essa possível reconciliação pode não ser positiva, uma vez que os EUA são concorrentes. Entretanto, as eleições norte-americanas se aproximam, e um dos candidatos é Donald Trump. Candidato que pode mudar o rumo das negociações com a China. Nesse caso, os chineses deverão manter a diversidade de fornecedores para garantir segurança alimentar.

A guerra Rússia x Ucrânia, indefinida, deverá se estender com provável perda ou menor apoio dos países da Europa Ocidental, indicando que o conflito vai longe diminuindo a relevância da guerra do ponto de vista geopolítico. A Rússia é uma das principais fontes de gás natural para a Europa e parte da Ásia, e a guerra pereniza a crise energética vigente. O Brasil é importador de fertilizantes e parte dele provém da Rússia. A Ucrânia é um importante produtor de milho, influenciando a cotação do cereal.

A Índia tornou-se o país mais populoso do mundo e a estimativa de crescimento da Índia, medido pelo Produto Interno Bruto, está maior que a perspectiva de crescimento chinês em 2023 e para 2024, para o agro brasileiro o mercado indiano ainda irá demorar para crescer em importância. A desaceleração na China, pode ser creditada à pandemia. Outro fator de destaque é que a taxa de crescimento da população chinesa tem diminuído comparada à taxa indiana. De toda forma, o mercado chinês continuará atraente, o país necessita das commodities brasileiras como: minério de ferro, grãos e proteínas de origem animal, em especial, a carne bovina.

O consumo de carne bovina está aumentando na China. Estima-se que aumentou de 3kg para 5kg por habitante/ano e deverá continuar crescendo, ou seja, o potencial continua grande. Há 5 anos o Brasil é o principal fornecedor do país, superando os EUA.

A China consome aproximadamente 70kg de proteína de origem animal/hab/ano, com a carne suína sendo a mais consumida. Mas, isso vem mudando com a população jovem, que vem dando preferência para a carne bovina.

O Brasil tem condições de continuar expandindo a produção pecuária (carne bovina) em quantidade e qualidade para os chineses. Em 2024 a dica é continuar a produzir produtos confiáveis e de qualidade.

Quanto à Índia, apesar da população crescente, a renda é baixa, a juventude é predominantemente rural e o país é protecionista, privilegiando a produção nacional.

O bloco do mercado do boi foi mediado por Alcides Torres (Scot Consultoria).

Neste painel, os debatedores foram: Cesar de Castro Alves (Consultoria Agro BBA), Felipe Fabbri (Scot Consultoria), Leandro Bovo (Radar Investimentos), Luis Renato de Alcântara Rua (ABPA) e Pedro Bordon (Frigol).

A China é um enigma, as informações do país não são oficiais, mas a percepção é que o país está com dificuldade econômica, com as indústrias trabalhando com 50-60% da capacidade instalada e excesso de oferta. O Brasil é chino-dependente e esse cenário não é bom. A busca de mais parceiros comerciais é uma necessidade.

O Peru, por exemplo, apesar da pouca representatividade dentro do mercado brasileiro, é um mercado que vem crescendo a compra de carnes de aves brasileiras e abriu o mercado para a carne suína recentemente. Também está-se trabalhando para aumentar o número de plantas habilitadas a exportar no Brasil.

O Brasil tem trabalhado para abrir mercados para as carnes de frango, de suínos e de bovinos.

Japão e Coréia do Sul são mercados promissores, mas exigem que o país seja livre de febre aftosa sem vacinação.

Estamos vencendo as barreiras sanitárias, mas sofrendo com as barreiras tarifárias.

O mercado interno ajudou a absorver a produção em 2023. A queda do preço da carne para o consumidor, embora tenha sido menor que para o produtor e menor que no mercado atacadista, foi suficiente para competir com outras proteínas.

Com relação à cotação da arroba do boi gordo, “o vale de lágrimas ficou para trás”. A demanda de final de ano e o menor número de bovinos confinados no segundo giro de confinamento devem dar sustentação aos preços no curto prazo.

O cenário em 2024 ainda será de boa oferta de bovinos para abate. A exportação deverá consumir parte significativa da produção. Ainda será um ano cujas características são de baixa, mas com a perspectiva de menor pressão frente ao que foi em 2023.

Em 2025 deveremos sentir o efeito do abate de fêmeas deste ano e do ano que vem, com a redução do número de bezerros ofertados e uma melhora no preço da arroba.

O consumo de carne de frango está crescendo por conta de ser aos olhos do consumidor, mais barata e de ter um ciclo curto de produção. Além disso, a carne de frango não tem restrição religiosa, como a carne suína.

O potencial de produção de carne de frango é de 15,5 milhões de toneladas em 2024 (ABPA – Associação Brasileira de Proteína Animal). Parte desta produção deve ser destinada para exportação, visto que o consumo brasileiro já é alto. Segundo o USDA (Departamento de Agricultura dos Estados Unidos, sigla em inglês), o consumo de carne de frango no Brasil fica atrás somente dos Estados Unidos, com estimativa de consumo no Brasil de 49,5kg/hab./ano frente aos 52,5kg/hab./ano nos EUA.

A relação entre os preços das proteínas (carne bovina, de frango e suína) está nos níveis mais baixos dos últimos cinco anos. Em 2023, considerando os preços no mercado atacadista, a carne bovina apresentou a maior queda entre as demais proteínas, com isso, a relação de troca para a proteína bovina foi favorecida.

A expectativa do mercado é de que o custo de produção com alimentação subirá em 2024. Estamos assistindo ao evento climático causado pelo fenômeno El Niño, que tem desafiado a produção de grãos. A expectativa é de que a produção brasileira seja menor que as estimativas vigentes. No caso da soja, o desenvolvimento das lavouras está prejudicado e há necessidade de ressemeadura em regiões tradicionalmente produtoras, o que está atrasando a semeadura frente a 2022 e, provavelmente, reduzirá a produtividade.

Com o atraso na semeadura de soja, prolonga-se o período para a colheita e estreita-se a janela de semeadura para a segunda safra de milho, a principal no país. Já se espera uma menor produção para essa cultura e, com uma semeadura fora da janela ideal, os riscos de menor produtividade são maiores, elevando a cotação dos produtos.

A recomendação, principalmente para o milho, é: “a cotação caiu, comprou”. O mercado está subprecificando a cotação dos grãos e está claro que a diretriz é para cima, então é preciso aproveitar as oportunidades, seja no mercado físico ou no mercado futuro.